這下實(shí)錘了!普氏指數(shù)“漏洞”被境外貿(mào)易商操弄!鐵礦價(jià)格大漲7%

作者:admin 發(fā)布日期:2023/6/28 9:08:56

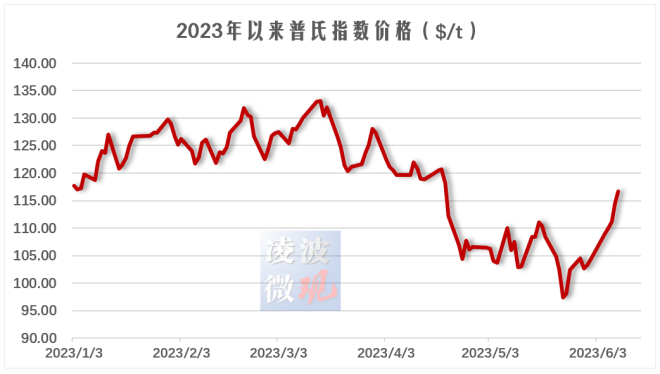

月5日-6月9日這一周,62%普氏鐵礦石價(jià)格指數(shù)從109美元/噸,上漲至116.65美元/噸,單周之內(nèi)上漲了7.65美元/噸,漲幅高達(dá)7%,令人咋舌,這估計(jì)也是今年以來最猛的周度漲幅了。

然而,仔細(xì)扒一扒普氏指數(shù)這周的MOC交易平臺(tái)發(fā)布情況,可以荒誕地發(fā)現(xiàn)普氏指數(shù)竟被一些貿(mào)易商“玩壞”了,他們利用普氏指數(shù)的規(guī)則漏洞,搞出來違背商業(yè)邏輯的打法,賺得盆滿缽滿,狡詐至極。接下來我們會(huì)仔細(xì)拿出證據(jù)逐一分析。

在我們這次羅列實(shí)錘證據(jù)之前,為便于大家理解,筆者先跟大家簡(jiǎn)單介紹一下每天普氏指數(shù)是怎么得出來的,也就是普氏指數(shù)的價(jià)格形成機(jī)制。

根據(jù)普氏指數(shù)的官方介紹,Platts鐵礦石指數(shù),即IODEX(代碼IODBZ00),是每日新加坡時(shí)間下午5:30對(duì)中國(guó)進(jìn)口鐵礦石海運(yùn)現(xiàn)貨價(jià)值的基準(zhǔn)評(píng)估。產(chǎn)品規(guī)格:鐵62%,水分8%,二氧化硅4%,氧化鋁2.25%,磷0.09%。

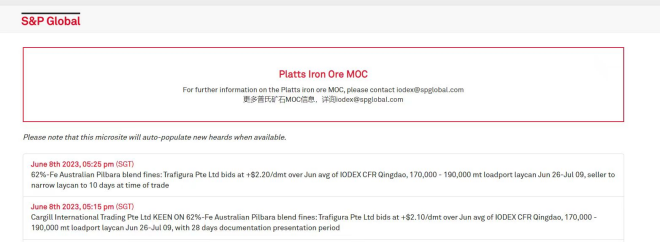

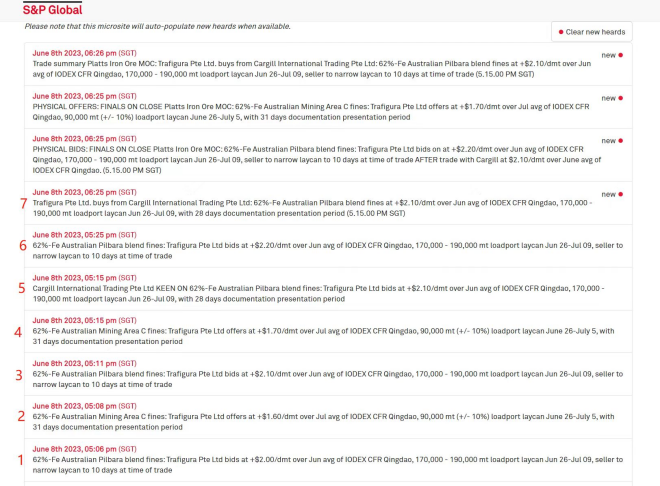

普氏指數(shù)采用的是收市估價(jià)機(jī)制(Market on Close,MOC)。既由普氏能源資訊的分析師與市場(chǎng)參與者(30-40家礦商、鋼廠、交易商)交流關(guān)于交易、詢價(jià)和報(bào)價(jià)信息,尋找最高買方詢價(jià)和最低賣方報(bào)價(jià),再根據(jù)交割地點(diǎn)、礦石品位等調(diào)整計(jì)算,以此評(píng)估新加坡17:30的指數(shù)價(jià)格。我們來看一下普氏指數(shù)MOC平臺(tái)長(zhǎng)什么樣(如下圖所示):

簡(jiǎn)單來說,就是現(xiàn)貨市場(chǎng)上的鐵礦石買方和賣方都在MOC平臺(tái)上報(bào)價(jià),普氏指數(shù)的分析師會(huì)根據(jù)當(dāng)日下午5點(diǎn)半之前的賣方和買方的報(bào)價(jià)情況,給出一個(gè)當(dāng)日的評(píng)估價(jià),也就是最后的指數(shù)價(jià)格。說白了,就是這個(gè)平臺(tái)上的買家賣家的接近此時(shí)點(diǎn)的報(bào)價(jià)最終會(huì)影響當(dāng)日的指數(shù)價(jià)格。

說清楚了這個(gè),咱們接下來就可以看看某些鐵礦石貿(mào)易商在這個(gè)平臺(tái)上如何無恥地違背商業(yè)邏輯地惡意抬高交易價(jià)格進(jìn)而影響當(dāng)日的普氏指數(shù)了。看看他們的表演吧(為避免糾紛,筆者在正文中不提及貿(mào)易商名稱,只發(fā)普氏MOC平臺(tái)公開報(bào)標(biāo)截圖,貿(mào)易商名稱大家自己看。):

↓↓↓↓↓

請(qǐng)大家注意看這個(gè)平臺(tái)上,各個(gè)賣家或者買家的報(bào)盤時(shí)間(精確到分鐘)。筆者在圖上左側(cè)對(duì)每次報(bào)盤進(jìn)行了紅色編號(hào)標(biāo)注,對(duì)應(yīng)如下每段話前面的編號(hào)。

【1】6月8日下午5:06分,某買方(簡(jiǎn)稱貿(mào)易商T)掛出“6月份普氏均價(jià)+2美元”的價(jià)格購買鐵礦石。

【3】下午5:11分,該貿(mào)易商T又掛出來“6月份普氏均價(jià)+2.1美元”的價(jià)格購買鐵礦石,要求與第一批完全一模一樣。

【5】下午5:15分,某鐵礦石賣方(簡(jiǎn)稱賣方C)接單了,同意以“6月份普氏均價(jià)+2.1美元”放出這批貨。

到目前為止,似乎已經(jīng)可以形成一個(gè)deal交易了,看似沒有什么問題。

然而,詭異的一幕發(fā)生了.....

【6】該貿(mào)易商T又掛出來“6月份普氏均價(jià)+2.2美元”的價(jià)格購買鐵礦石,要求仍然是【1】里的要求,貨物相同,受載期一致。

且不說別的,這個(gè)貿(mào)易商T完全是違背商業(yè)邏輯在掛盤。說簡(jiǎn)單一點(diǎn),就是買方非得高價(jià)買賣方的貨物。賣方報(bào)價(jià)越來越低,買方越報(bào)越高。咄咄怪事。

至此,6月8日的表演結(jié)束。普氏指數(shù)的分析師當(dāng)日如何根據(jù)上述報(bào)盤確定當(dāng)日的普氏指數(shù)不得而知,但是,這一場(chǎng)表演肯定是沒有白表演——6月8日,普氏指數(shù)大漲3.45美元/噸。

該貿(mào)易商T為何這么做?高買低賣,傻么?不怕虧錢么?

人家當(dāng)然不傻,而且還會(huì)賺得盆滿缽滿!且看筆者接下來細(xì)細(xì)分解:

這就要從普氏指數(shù)如何影響資本市場(chǎng)說起來。

不得不說一下新加坡的鐵礦石定價(jià)體系。自從傳統(tǒng)的長(zhǎng)協(xié)定價(jià)結(jié)束后,新加坡成了事實(shí)上的全球鐵礦石定價(jià)中心,盡管我國(guó)是最大的鐵礦石消費(fèi)市場(chǎng),但是不可否認(rèn)的是,新加坡的期貨市場(chǎng)和普氏指數(shù)完全把控了鐵礦石定價(jià)體系。

新加坡鐵礦石掉期交易參與者多數(shù)為分布在全球的鐵礦石貿(mào)易商。相對(duì)而言,新交所交易的鐵礦石期貨合約價(jià)格在公開交易中形成,更為公允,但由于期貨合約的交割結(jié)算價(jià)為指數(shù)報(bào)價(jià)的當(dāng)月均值,期貨價(jià)格天然與普氏指數(shù)收斂,新交所的期貨合約實(shí)際上是指數(shù)可以交易的標(biāo)的。經(jīng)計(jì)算,2018年至今,新交所62%鐵礦石期貨結(jié)算價(jià)與普氏指數(shù)的相關(guān)性超過99%。

因此,貿(mào)易商T根本不是想在現(xiàn)貨市場(chǎng)買貨,而是通過在普氏MOC平臺(tái)拉漲指數(shù),在期貨市場(chǎng)利用數(shù)倍杠桿賺大錢。

他們的做法是:

(1)在掉期市場(chǎng)預(yù)埋價(jià)差頭寸。先行持有月差頭寸,比如6月對(duì)7月,買入6月,賣出7月。其持有的成本在1.0美元(比如,6月買入113.90美元,賣出112.90美元)。

(2)通過普氏MOC平臺(tái),買方出價(jià)買貨納入普氏指數(shù),拉高當(dāng)天普氏指數(shù),根據(jù)普氏規(guī)則,普氏當(dāng)天價(jià)格=當(dāng)天MOC平臺(tái)+日間差。他們BID2.1美元,就等于2.1+時(shí)間價(jià)值,當(dāng)天的普氏指數(shù)=下月掉期+2.1+時(shí)間價(jià)值。

通過這個(gè)操作,他們就實(shí)現(xiàn)了,成本1.0美元,銷售3.0美元,盈利2.0美元。但代價(jià)是普氏指數(shù)被拉高了2.1~3.5美元。

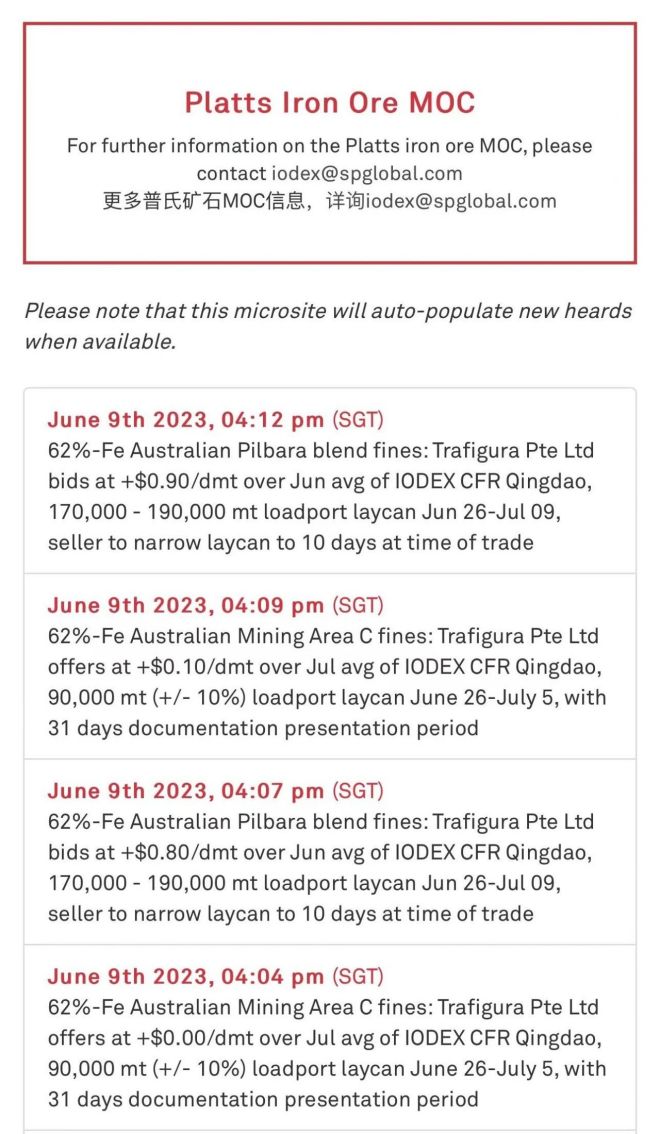

第二天的6月9日,該貿(mào)易商T還在使用這一套路:

按照某業(yè)內(nèi)人士對(duì)此次事件的說法:每天下午5點(diǎn)半左右,幾家貿(mào)易商輪番在鐵礦石招標(biāo)盤以高出當(dāng)日2.5美元的價(jià)格拿貨,再以低于拿貨價(jià)格2.1到2.2美金的價(jià)格以海漂貨的價(jià)格售出。新加坡掉期在高價(jià)招標(biāo)價(jià)格的帶領(lǐng)下輪番上漲。這幾家鐵礦石貿(mào)易商不增加現(xiàn)貨,反而在不斷拋售中國(guó)港口現(xiàn)貨,利用新加坡掉期高杠桿獲得幾十倍的收益。但是其他同樣在招標(biāo)盤低價(jià)拿貨的鐵礦石貿(mào)易商由于猝不及防,無法以漂貨的形式降價(jià)銷售,成為港口落地現(xiàn)貨。而中國(guó)鋼鐵企業(yè)則在不斷虛抬的普指虧損越來越嚴(yán)重。這幾家鐵礦石貿(mào)易商,既打擊了競(jìng)爭(zhēng)對(duì)手,也坑了中國(guó)鋼鐵企業(yè)。

這就足以說明普氏指數(shù)的漏洞了。盡管普氏指數(shù)這2年一直宣稱自己的指數(shù)形成機(jī)制沒有問題,而實(shí)際上問題不小。

筆者認(rèn)為,價(jià)格指數(shù)無非就是兩個(gè)方面,一個(gè)是采集樣本,一個(gè)是方法論。普氏指數(shù)的樣本缺陷問題在這次交易漏洞中體現(xiàn)的非常明顯,一兩輛船幾十萬噸的現(xiàn)貨就可以影響當(dāng)日的MOC收市估價(jià)。一些貿(mào)易商完全可以在資本市場(chǎng)通過預(yù)先串聯(lián)做多或者做空,然后在現(xiàn)貨市場(chǎng)以小體量現(xiàn)貨礦石進(jìn)行對(duì)應(yīng)的同向投機(jī)交易,進(jìn)而利用資本市場(chǎng)的高杠桿獲得巨大收益。

很明顯,這次完全違背商業(yè)邏輯的交易明顯實(shí)錘了,實(shí)錘的是普氏指數(shù)容易被操縱的事實(shí)。該貿(mào)易商充分利用了普氏指數(shù)的小樣本定價(jià)和方法論缺陷,也反映出該貿(mào)易商操作手段的大膽和幼稚,明眼人可能一下子就能看出其中的套路,這種套路其實(shí)長(zhǎng)期來看并不適用。

當(dāng)然,此文的重點(diǎn)是討論這次普氏指數(shù)漏洞本身,至于更深層次的產(chǎn)業(yè)鏈利潤(rùn)分配問題,業(yè)內(nèi)也都討論了無數(shù)次,結(jié)論也很明顯,不再贅述。本號(hào)此前發(fā)過分析普氏指數(shù)的文章(既然普氏已出招,那我們就來揭一揭普氏指數(shù)的底褲)。

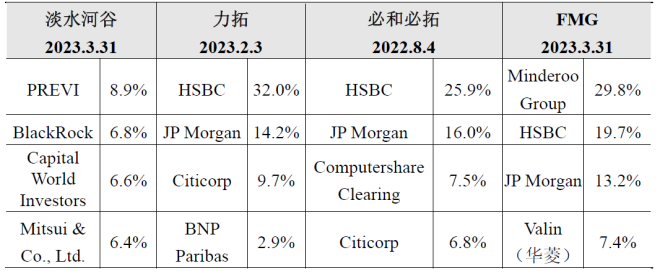

根據(jù)最新的信息,四大礦商的大股東中,歐美大型金融機(jī)構(gòu)持股比例高,其中匯豐、摩根大通持有澳洲三大礦商股份,比例分別超20%和10%,貝萊德、花旗等亦在礦商前五大股東之列,對(duì)鐵礦石供給具有影響力。普氏指數(shù)的母公司前兩大股東為先鋒(持股8.88%)和貝萊德(7.70%)。這些金融資本之間互相也有千絲萬縷的持股交叉。

四大鐵礦商前四大股東

可以說,無論是產(chǎn)業(yè)市場(chǎng)做實(shí)體買賣,還是資本市場(chǎng)上的定價(jià)議價(jià),中國(guó)鋼鐵企業(yè)似乎都是冤大頭。中國(guó)鋼鐵企業(yè)好不容易賺的點(diǎn)血汗錢都讓一幫連鐵礦石都沒有見過的金融大鱷們賺走了。

筆者認(rèn)為,在中國(guó)鋼鐵行業(yè)面臨的當(dāng)前形勢(shì)下,當(dāng)下的時(shí)點(diǎn)正是該好好敲打敲打膽大妄為的機(jī)構(gòu)的時(shí)機(jī)。以雷霆之手段,切實(shí)依法維護(hù)實(shí)體企業(yè)的合理利益。

此文關(guān)鍵字: